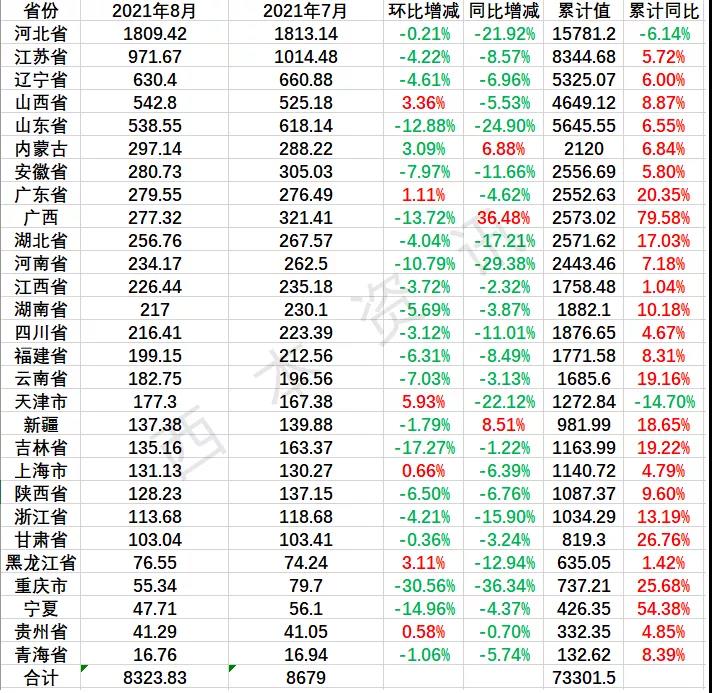

据中钢协最新数据显示,9月中旬重点钢企粗钢日均产量199.14万吨,环比下降2.62%。据数据,截至2021年8月份,国内月度粗钢产量已连续三个月大幅下滑。在全国范围的政策压制下,多数省市粗钢产量同比和环比双降,具体如下图:

3、国内钢材进出口现状分析

据海关总署数据显示,2021年8月中国出口钢材505.3万吨,同比增长37.3%,环比下降10.9%,8月份出口钢材平均价格为1443.82美元/吨;1-8月累计出口钢材4810.4万吨,同比增长31.6%。

8月中国进口钢材106.3万吨,同比下降52.5%,环比增长1.3%,8月份进口钢材平均价格为1440.73美元/吨,出口平均价格超过进口价格3.1美元/吨;1-8月累计进口钢材946.0万吨,同比下降22.4%。

总体来看,1-8月我国钢材出口量保持增长态势,但进出口关税调整的效果逐步显现,后期钢材出口量有望被压制。

4、10月份钢材供给预期

从目前形势看,9月份国内供给端继续大幅压缩,进口铁矿石价格下跌后,钢厂利润有所扩张;特别是9月下旬,以江苏地区为代表的建筑钢产量被明显抑制,对全国范围内的供应缩减带来示范效应。我们预计,9月份国内粗钢产量同比和环比继续下降,其中钢材产量降幅更到;考虑到钢厂限产将会常态化,我们预计10月份钢材市场供应端仍将维持低位,但不会出现类似9月份“断崖式”的压缩。

三、需求形势篇

1、国内钢材销量走势分析

9月份,随着高温天气缓解,各地工程施工进度加快,期间受房地产负面消息波及,叠加台风、疫情复发等因素影响,局部地区需求释放并不强劲,旺季成色略显不足。进入10月后,部分基建工程存在赶工期需求,但房地产行业难以扭转颓势,预计不同钢材市场需求会有分化。

四、成本分析篇

1、原材料成本分析

9月份,钢铁原料价格涨跌互现。根据数据,截止9月29日,唐山地区普碳方坯出厂价格5210元/吨,较上月末价格上涨190元/吨;江苏地区废钢价格为3650元/吨,较上月末上涨30元/吨;山西地区二级焦炭价格为4000元/吨,较上月末价格上涨720元/吨;唐山地区65-66品味干基铁精粉价格为1320元/吨,较上月末下跌280元/吨。

本月,焦炭价格大幅走高,铁矿石价格延续下行,废钢价格盘整为主,原料走势出现分化,钢厂成本波动运行。

2、10月份钢材成本预期

随着减产政策的深入,预计进口铁矿石价格延续弱势,62%矿价有望回归100美元/吨一线;焦炭价格经过连续11轮上调后,继续上行空间有限,后期受焦煤价格影响明显;废钢资源偏紧,而限电影响电炉开工,价格很难大起大落。综合来看,预计10月份国内钢材成本或稳中趋弱。

五、宏观信息篇

1、统计局:落实落细大宗商品保供稳价政策措施

2021年8月份,工业生产稳中有进,企业经营状况继续改善,利润保持稳定增长态势。8月份,全国规模以上工业企业利润同比增长10.1%,比2019年同期增长31.1%,两年平均增长14.5%(以2019年同期数为基数,采用几何平均方法计算)。从1—8月份累计看,规模以上工业企业利润同比增长49.5%,比2019年同期增长42.9%,两年平均增长19.5%。

2、中国1-8月规模以上工业企业利润同比增长49.5%

1—8月份,全国规模以上工业企业实现利润总额56051.4亿元,同比增长49.5%(按可比口径计算,详见附注二),比2019年1—8月份增长42.9%,两年平均增长19.5%。1—8月份,规模以上工业企业中,国有控股企业实现利润总额17748.5亿元,同比增长86.9%;股份制企业实现利润总额39792.4亿元,增长54.9%;外商及港澳台商投资企业实现利润总额15139.3亿元,增长37.5%;私营企业实现利润总额16429.6亿元,增长34.4%。

3、本轮双控江苏省内钢铁产线受影响面已达七成

近日,与会人员就江苏能耗“双控”对钢铁生产企业与经营企业带来的影响与冲击进行了分析与评估。与会人员认为能耗双控有利于提升能源利用效率大幅,倒逼产业结构、能源结构调整。本轮双控省内钢铁产线受影响面已达七成,10月7日前难以全面恢复,减少钢材供应约300万吨,短期内虽不足以造成市场短缺,但严重冲击了正常的生产和经营秩序。

六、国际市场篇

根据西本资讯统计的数据(如上表)显示,9月份国际螺纹钢涨跌互现,中国建筑钢出口不具备明显的价格优势。

据世界钢铁协会统计数据显示,2021年8月份全球64个国家粗钢产量为1.568亿吨,同比下降1.4%具体来看,中国粗钢产量为8230万吨,同比下降13.2%;印度粗钢产量为990万吨,同比提高8.2%;日本粗钢产量为790万吨,同比提高22.9%;美国粗钢产量为750万吨,同比提高26.8%;俄罗斯粗钢预估产量为630万吨,同比提高4.4%;韩国粗钢预估产量为610万吨,同比提高6.2%;德国粗钢预估产量为300万吨,同比提高6.7%;土耳其粗钢产量为350万吨,同比提高7.1%;巴西粗钢产量为310万吨,同比提高14.1%;伊朗粗钢预估产量为250万吨,同比提高8.7%。

从数据看,8月份,除中国粗钢产量明显下降外,其他主要产钢国粗钢产量均有增长。

七、综合观点篇

九月份,在多地“能耗双控”政策影响下,在局部限电“一刀切”的压制下,国内钢厂大范围限产,供给端受到明显挤压。与此同时,进入传统施工旺季后,各地工程进度提速,需求端环比有所增长。供需两端此消彼长,国内钢材库存呈加速下降之势,叠加资本炒作,投机需求启动,9月份国内钢材价格出现大幅上涨。总体来看,钢材供给端限产、减产“如火如荼”展开,需求端释放有些“不温不火”,供应被扭曲是市场价格再次抬升的主动力。进入十月后,钢材市场仍然面临较多“确定性”和“不确定性”因素,比如,确定性的是:为保证粗钢产量不超过去年,钢厂限产将会常态化,供应端明显增加的可能性不大。10月仍处于年度施工旺季,抢工期现象客观存在,终端需求还将保持一定韧性。不确定性的是:限产的力度是否会减弱,局部“一刀切”政策是否会被纠偏,缺电现象是否能得到缓解,不同区域需求是否会加速分化?此外,在原料方面,进口铁矿石价格较高位明显回落,焦炭继续上行的空间受限,废钢资源依然偏紧,预计后期生产成本会有一定的波动。综合来看,我们对10月份国内钢材价格走势持以下判断:在供应端缩减的现状下,钢价还有上行的动力;一旦供需形势呈现逆转,钢价就有回落的空间。[文]西本新干线特邀评论员

部分信息来自互联网,力求安全及时、准确无误,目的在于传递更多信息,并不代表对其观点赞同或对其真实性负责。如本网转载信息涉及版权等问题,请及时与本网联系。